【一】扩张期权——扩张还是不扩张的选择权

含义:扩张期权是指取得后续投资机会的权利。如果他们今天不投资,就会失去未来扩张的选择权

分析方法:通常用布莱克—斯科尔斯期权定价模型

参数确定:

(1)标的资产的现行价格S0——第二期项目预计未来经营现金流量的现值。

(2)看涨期权的执行价格X的现值PV(X)——第二期项目投资额的现值(决策时点)

【注】此处使用无风险报酬率折现。

(3)期权到期日前的时间t——第二期项目投资时点至零时点之间的间隔时间(以年表示)。

(4)无风险利率r——通常为已知

(5)标的资产年收益率的标准差σ ——通常为已知

决策原则:

一期净现值+扩张期权价值>0 ,一期项目可行

一期净现值+扩张期权价值≤0,一期项目不可行

【提示】税后营业现金流量折现时使用20%作为折现率。投资折现使用10%作为折现率。

【二】时机选择期权——立即投资还是延迟投资的选择权

从时间选择来看,任何投资项目都具有期权的性质。

报酬率=(本年现金流量+期末项目价值)/期初项目价值-1

无风险报酬率=上行概率×上行报酬率+下行概率×下行报酬率

【分析】等待不一定总是有利。

假设其他因素不变,如果投资成本降低,则项目的预期净现值增加,含有期权的项目净现值也增加,但是后者增加较慢,并使两种的净差额(期权价值)逐渐缩小。

在前例中,如果投资成本由1050万元降低为883.56万元。

投资成本>883.56,延迟执行

投资成本<883.56,立即执行

883.56即为投资成本的临界值。

如何计算投资成本临界值?

答案:项目预期净现值=项目预期价值-投资成本=1000-投资成本

考虑期权净现值=上行概率×(上行价值-投资成本)+下行概率×(下行价值-投资成本)/1+无风险利率

投资成本大于或等于下行价值时放弃项目,则:

考虑期权的净现值=上行概率×(上行项目价值-投资成本)/(1+无风险利率)

=0.38636×(1200-投资成本)/(1+5%)

令“项目预期净现值=考虑期权的净现值”,则:

1000-投资成本=0.38636×(1200-投资成本)/(1+5%)

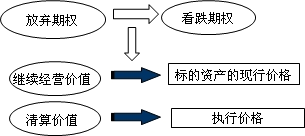

【三】放弃期权

放弃期权,就是对某一个项目放弃还是不放弃的选择权。

决策方法:多期二叉树方法(两条线)

未修正项目价值的公式=[p*(后期上行营业现金+后期上行期末价值)+(后期下行营业现金+后期下行期末价值)*(1-p)]/(1+r)

转载请注明:八度生活 » 注会财务管理第九章第三节 实物期权